2021Í¿Ç8Ì9ÌË

ô

Ì ¿ÌÓÑÌ¢Íð§ÒÓ¥ÍÝÓçÓ¿ÿ¥OECDÿ¥ð¥¯Ò´ÿ¥Í ´ÓÍ´ÌçñÍÊÕ¢Ó´ ÓÍð¤¤Ò°Í¯Ì50Ò˜ð¤¤ÿ¥Õ¢Ó´ ÕÕÀÍÊÏÓÇÓ¤1000ÍÓƒÍ Ð2014Í¿ÇG20ÕÍÍÏÒ´OECDÍÑÒ´ÐÍ ÝÍÓ°Í Ý̤Í(CRS)Ðÿ¥ÒÏÈÌݤÕÂÍý¡ÕÒÀÍ¡°ÌÑÒñ´ÍÂÕ¢Ó´ ÓÍÕÀÐÌÍ̢ͤð¿Òˆ2018Í¿ÇÌÙÈÍ¥ÍÍCRSÿ¥Í¯ÕÒÒ°Ò´ð¤ÊÌÌËÒ£ÍÕÒ°Ò´Ð

ô

2017Í¿Ç9Ì30ÌËÍ´ÓÑÌ¢Íð§ÒÌ´Ó¥ÍÝÓçÓ¿ÿ¥OECDÿ¥Í20ÍÓçÓ¿ÿ¥G20ÿ¥Óð¡£Í¯ð¡ÿ¥ÕÍÏÒˆÍð¤ÊÌÕÒÀÍÛÂÌÑÒ°Ò´ÿ¥Ó˜˜ð¡ÕÌÛçð£ËÍð¤¤Í¡°ÌÑÓ¤ð¡£ÿ¥ÍÍ¿Ç̓ÓÇÍ Ëð¥ÌËÙÍ¡°ÌÑÐÕÍ£ð¤¨ÌÕ¢Ó´ ÍÊˋÍ ð¿Ó´ÝÓÒÝÍݘÓÑÙð¤˜ÓƒÊÍ°Ñÿ¥BVIÿ¥ÐÕÌ¥ÓƒÊÍ°Ñÿ¥Caymanÿ¥ÐÓƒÌ ÍÊÏÐÌˋÓÇÍËÐÍÌ₤ÌÎÍȨӣÐÍÛÕÓƒÐÍñÇÌ¢ÕΘÐÓÍȨÓÙͯʹCRSÒ§Í₤Îð¡Í¯Òç¯Í ËÌÙñÍýÐ

ô

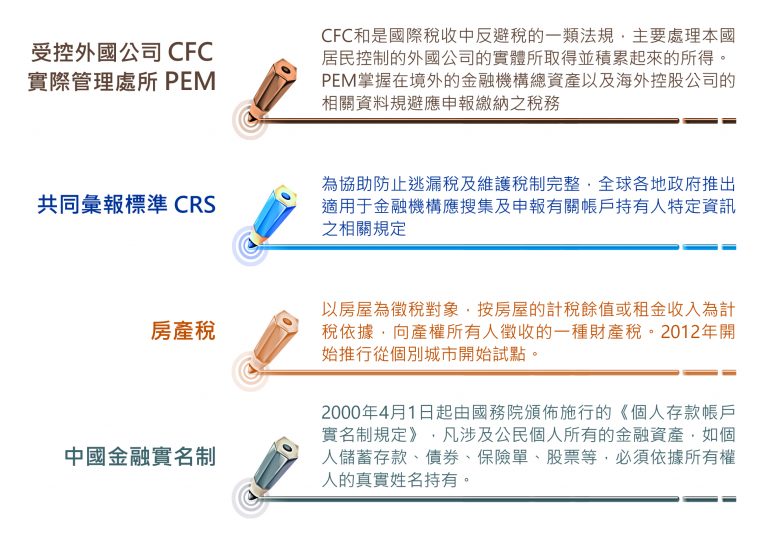

Ó¤ð¤ÕÌÙËÌÑÕÊÕ̓çÕ¤ÓÂÓ´ ÓÕÓÊÿ¥ÌÍ̢ͤÍñýÕÌÙËÒ§Í₤Îð¤ÕÒÀÍÙ̘ƒÍ₤ÎÍÍÑÐÒÀÓË´Í₤ÎÍÍÑÐÌ¢ÓÂÍ₤ÎÍÍÑÓÙÿ¥Õ´Ò̢ͯÓÂÓ´ ÒˋÎÕ£ÓÌ´Õýÿ¥Ì¢ÓÂÓ´ ÕÂ̯Ӄð¿ÒÑðƒÒÑÒ¢ÐðƒÒ´ÍÊÏÌ¡Ì(Big Data)ÓÙÌÌÛçÿ¥ÍÍ ÏÕÕð¡ÍÓÂÍ₤ÎÍÍÑÍÕÒÍ₤ÎÍÍÑÌÌÀÍð¤¤Í´ÍÂÍ ÏÓÓ¡§Ò°ÓÂÐÍÂÍÊÕÂÒ´BEPSÒAEOIÍ ˋÍÊÏÍÕÍÕ¢Ó´ ÌÑÌÏÿ¥ÕÊð¤ÕÒÌˋÌÏÍ ÝÍÓ°Í Ý̴̤(CRS)ÐÍÌÏÍÊÍÍ ˜Í¡(CFC)ÐÍ₤ÎÕÓÛÀÓÒÌ(PEM)ÐÓÏ£Ò§Ò´Í¿ð¡ÍÝÊÍ¥Ì̈ÓÙÍÕ¢Ó´ ̧̈ÍÊÿ¥Ò¢ðƒÒÝÍݘÓÑÙð¤˜ÓƒÊÍ°ÑÐÕÌ¥ÓƒÊÍ°ÑÓÙÓÏÓ´ ÍÊˋÍ Í¯ÍÌÇաӤӨ̰ͥÕýÓÑÌ¢Í₤ÎÒ°ˆÌ¯ÒÎÍÛÿ¥ð¤ÎͯÌÕ¨Íð¤¤Í´ÍÂÍÊÒ°ÓÂÒÌçñÍÊÌÏÒÀÍ ˜Í¡ÓÕÌͤÎÐ

ô

ð£Ëð¡ÍÓ´ÛÒ̈ÿ¥ÒÛÍÍ ÏÍÊÏͯÍÛÑÌð¥ÌËÙÕ Ó§ÛÌ¥ÌçñÍÊÓÍÛÑÌÒýÀÍ₤ÿ¥ÕÂÒ´Í¥ñÍÑÍ ˜ÕÕÌÐÌÇÒÊÕÓÌ°ð£ÊÒÎÓ₤Ðð£ËÍÓ´§ÍƒÌˋÕÓÌËÌ ¡ÍÈÍÐÍ ð¡ÍÊÏÒ°ÌÓÒ°Ìͤ¨ÌËÌ ¡ÒÑ´ÍÂÒÒçñÿ¥ÍÕ ÍÕ¢Ó´ ̧̈ͯÍÍÌÍÓÏÌÓ´ ÍÓ´§ÌËÒ§ÍÍÊÏÌÍ¿¨ÍˋÐÍ´ÍÍ ÏÍÊÓ´ ÍÌ°ÒÎÍʃÌð¿ð¡ÿ¥ÌÌÌçñÍÊÒ°ÓÂÓÒÑ Õ¨Ìñ´Í¥ð¤¤ÍȨÕÂҴ̯Ìð£ÈÓÒˆýÕÀÿ¥ÕÍÌˋÌÒÍÎð§Í´ÌÍÊÏÕͤÎÓÍÌ°ÒÎÕ¢ÍÌ¡Í Ó´ Íð¡ÿ¥ÌÌˋÒÎÍͯÓÙð£ËÕð§Õ´Ոÿ¥ð£Ëð§¢ÍÛÑÌÒýÀÍ₤̓ð£ËÍÌ°ÍÒÎÓð¢Í ´Ð

ô

Ò₤ð¤¤ÍÛÑÌÍ°Ì¢Ó ÓˋÑð¡ÙÍ¢

ÍÍÙ¡ÕÂ, ÕÎÌ¡₤ÌÓÍÊÏÍÙ¡

ÕÎÌ¡₤ Ì¯Ó ÌýÓ¯ ͯÓ̤ ÒÀÍÕ

Õ£Õç: cfsrc@hsu.edu.hk Õ£ÒˋÝ: (852) 3963 5588

ôˋ 2020 ÕÎÌ¡₤ÌÓÍÊÏÍÙ¡ Ó̘ÌÌ |

ÓÏÕÝÌ¢ÓÙ

Chinese Family Succession Research Centre

School of Business, The Hang Seng University of Hong Kong

Hang Shin Link, Siu Lek Yuen, Shatin, N.T., Hong Kong

Email: cfsrc@hsu.edu.hk Tel: (852) 3963 5588

ôˋ 2020 The Hang Seng University of Hong Kong. All Rights Reserved |

Privacy Policy